În curând expiră termenul de prezentare a declarațiilor privind impozitul pe venit pentru perioada fiscală 2023. Ultima zi de prezentare este 25 martie 2024. Respectiv, pentru a facilita procesul de completare a declarațiilor privind impozitul pe venit, am considerat să sistematizăm actele normative în vigoare necesare acestui proces complicat:

- Codul Fiscal Titlul II - Impozitul pe venit

Notă: Pentru anul 2023 urmează să consultați versiunea legilor valabile până la data de 31.12.2023 - Legea pentru punerea în aplicare a titlurilor I și II ale Codului fiscal nr. 1164-XIII din 24.04.97

Notă: Pentru anul 2023 urmează să consultați versiunea legilor valabile până la data de 31.12.2023 - Baza generalizată a practicii fiscale

Notă: În baza generalizată a practicii fiscale se publică poziția SFS aferentă aplicării prevederii legislației fiscale - HG nr.693 din 11.07.2018 cu privire la determinarea obligațiilor fiscale aferente impozitului pe venit

Notă: Prin această HG sa aprobat regulamentul cu privire la determinarea obligaţiilor fiscale aferente impozitului pe venitul persoanelor juridice şi persoanelor fizice care practică activitate de întreprinzător și regulamentul cu privire la impozitul pe venitul nerezidenților. Obiectivul Regulamentelor rezidă în reglementarea modului de determinare şi achitare a impozitului pe venit, a principiilor evidenţei, constatarea veniturilor impozabile şi a cheltuielilor ce se deduc în conformitate cu prevederile Codului fiscal și ale Legii pentru punerea în aplicare a titlurilor I şi II ale Codului fiscal. - HG nr.704 din 2019 pentru aprobarea Regulamentului privind evidenţa şi calcularea amortizării mijloacelor fixe în scopuri fiscale

- HG nr.941 din 22.12.2020 cu privire la aprobarea Catalogului mijloacelor fixe

- HG nr. 10 din 05.01.2012 pentru aprobarea Regulamentului cu privire la delegarea salariaților entităților din Republica Moldova

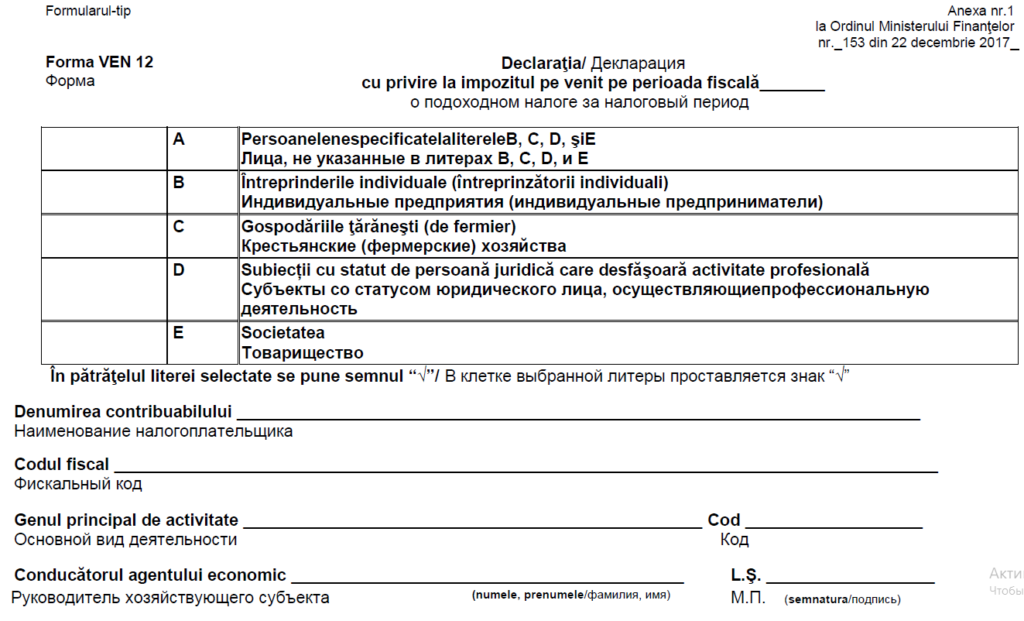

Notă: Prevederile prezentului Regulament determină modul de delegare şi se aplică tuturor persoanelor fizice şi juridice, atît de drept public, cît şi de drept privat, care desfăşoară activitate de întreprinzător, organizaţiilor necomerciale, inclusiv instituţiilor publice, indiferent de domeniul de activitate, tipul de proprietate şi forma juridică de organizare - Ordinul MF nr. 153 din 22.12.2017 privind aprobarea formularului tipizat al Declarației cu privire la impozitul pe venit pentru agenții economici

Notă: Prin acest ordin sa aprobat formularul tipizat Declarația cu privire la impozitul pe venit pentru agenții economici (forma VEN12) și modul de completare a acesteia - Ordinul nr. 370 din 24.07.2020 cu privire la aprobarea formularului UNIF21 - Darea de seamă unificată/(Declarația) și a Modului de completare a acesteia

- Ordinul Inspectoratului Fiscal Principal de Stat nr. 1080 din 10.10.2012 cu privire la aprobarea Nomenclatorului codurilor aferent facilităților fiscale la impozitul pe venit

- Ordinul MF nr. 02 din 09.01.2017 privind aprobarea unor formulare tipizate aferente activității persoanelor fizice care desfășoară activitate independent

Notă: Prin acest ordin sa aprobat formularul-tip forma AI17 „Declarația cu privire la impozitul pe venit a persoanei fizice care desfășoară activitate independentă” și modul de completare a acesteia - Ordinul MF nr.69 din 20.04.2017 privind aprobarea formularului-tip Darea de seamă privind activitatea desfășurată de nerezidenți în Republica Moldova și veniturile obținute de către aceștia (Forma NER-17) și a Modului de completare a acesteia

- Ordin MF nr. 40 din 06.02.2018 cu privire la aprobarea listei documentelor confirmative ce reprezintă temei pentru confirmarea bazei valorice a activelor de capital.

- Ordinul MF nr. 08 din 15.01.2018 privind aprobarea formularului tipizat al Declarației cu privire la impozitul pe venit pentru organizațiile necomerciale

- Ordinul MF nr. 09 din 15 ianuarie 2018 privind aprobarea formularului tipizat al Declarației cu privire la impozitul pe venit pentru persoanele care desfășoară activitate profesională în sectorul justiției

- Ordinul MF nr.146 din 04.11.2019 privind aprobarea formularului DASS19 - Declarația cu privire la impozitul pe venit pentru persoanele care desfăşoară activitate profesională în domeniul sănătății

- Ordinul Ministerului Finanțelor nr.40 din 09.03.2020 cu privire la aprobarea formularului tipizat al Dării de seamă privind impozitul pe venitul agenților economici subiecți ai sectorului întreprinderilor mici și mijlocii (SIMM20)

Prezentarea Declarației /Dării de seamă de către agenții economici pentru perioada fiscală 2023

| Categoria contribuabilului | Cota impozitului | Darea de seamă pe venitul obținut | Aprobată prin | Termen de prezentare |

| Persoanele juridice, altele decât cele menționate ulterior | 12% | Declarația cu privire la impozitul pe venit (Forma VEN12) | Ordinul Ministerului Finanțelor nr.153 din 22.12.2017 | 25 Martie |

| Reprezentanța permanentă a nerezidentului1 | 12% | Declarația cu privire la impozitul pe venit (Forma VEN12) | Ordinul Ministerului Finanțelor nr.153 din 22.12.2017 | |

| Reprezentanțele, persoanele juridice nerezidente | 12% | Darea de seamă privind activitatea desfășurată de nerezidenți în Republica Moldova și veniturile obținute de către aceștia (Forma NER17) | Ordinul Ministerului Finanțelor nr.69 din 20.04.2017 | |

| Persoanele juridice care practică activitate profesională (birourile asociate de avocați, birourile asociate de mediatori) | 12% | Declarația cu privire la impozitul pe venit (Forma VEN12) | Ordinul Ministerului Finanțelor nr.153 din 22.12.2017 | |

| Persoana care practică activitate profesională în sectorul justiției (notar, executor judecătoresc, avocat mediator, administrator autorizat, expert juridic) | 12% | Declarație cu privire la impozitul pe venit pentru persoanele care desfășoară activitatea profesională în sectorul justiției (Forma DAJ17) | Ordinul Ministerului Finanțelor nr.09 din 15.01.2018 | |

| Întreprinzătorii individuali | 12% |

Declarația cu privire la impozitul pe venit (Forma VEN12)2 Declarație (Dare de seamă unificată) (Forma UNIF21)3 |

Ordinul Ministerului Finanțelor nr.153 din 22.12.2017 Ordinul IFPS nr. |

|

| Gospodăriile țărănești4 | 7% |

Declarația cu privire la impozitul pe venit (Forma VEN12) Declarație (Dare de seamă unificată) (Forma UNIF21) |

Ordinul Ministerului Finanțelor nr.153 din 22.12.2017 Ordinul IFPS nr. |

|

| Persoanele juridice care nu sunt înregistrați ca plătitori TVA | 4% | Darea de seamă privind impozitul pe venit din activitatea operațională (forma SIMM20) | Ordinul Ministerului Finanțelor nr.40 din 09.03.2020 | |

| Organizațiile necomerciale | 12% (în cazul în care utilizează venitul contrar destinației) | Declarația cu privire la impozitul pe venit pentru organizațiile necomerciale (Forma ONG17) | Ordinul Ministerului Finanțelor nr.08 din 15.01.2018 | |

| Persoanele fizice care desfășoară activitatea independentă | 1% (dar nu mai puțin de 3000 de lei anual) | Declarația cu privire la impozitul pe venit a persoanei fizice care desfășoară activitate independentă (Forma AI17) | Ordinul Ministerului Finanțelor nr.02 din 09.01.2017 |

Etapele de completare a Declarației cu privire la impozitul pe venit

- Determinarea rezultatului financiar conform SNC, IFRS;

- Identificarea operațiunilor ce necesită corectări în conformitate cu prevederile CF;

- Completarea registrului de evidență a MF pe categorii de proprietate în scopuri fiscale;

- Corectarea veniturilor și cheltuielilor în scopuri fiscale (anexele 1D, 2D);

- Completarea Declarației cu privire la impozitul pe venit (VEN 12), anexele 3D, 4D, 5D, 6D, 7D, 9D, 10D.

Limita deducerii cheltuielilor legate de dobînzi aferente creditelor și împrumuturilor este reglementată prin art. 25 din Codul Fiscal. Pentru anul 2023 rata medie ponderată la creditele acordate persoanelor juridice constituie: pentru împrumuturi pînă la 12 luni – 12,72 % în MDL, 6,90 % în valută, pentru împrumuturi peste 12 luni – 11,59 % MDL, 6,20 % în valută. Sursa pagina oficială a BNM.

Suplimentar, ținem să menționăm că agenţii economici sînt obligaţi să achite, impozitul pe venit, în rate, nu mai tîrziu de 25 martie, 25 iunie, 25 septembrie şi 25 decembrie ale anului fiscal.

Agenţii economici întreprinderi micro, mici sau mijlocii pot achita impozitul pe venit calculat, până la data de 25 a lunii următoare lunii în care au fost plătite dividende, inclusiv sub formă de acţiuni sau cote părţi, din profitul obţinut în perioadele fiscale 2023–2025 inclusiv.

Întreprinderile agricole, gospodăriile ţărăneşti (de fermier), dispun de dreptul de a achita impozitul în două etape: 1/4 din suma– pînă la 25 septembrie şi 3/4 din această sumă – pînă la 25 decembrie ale anului fiscal.

Persoanele juridice rezidente, inclusiv cele specificate la art.512 şi 513, cu excepţia autorităţilor publice şi instituţiilor publice, formele organizatorice rezidenţi cu statut de persoană fizică, persoanele care desfășoară activități profesionale, persoanele fizice care desfășoară activitate independentă, reprezentanța permanentă a nerezidentului în Republica Moldova, sunt obligate să prezinte declarația cu privire la impozitul pe venit indiferent de prezenţa obligaţiei privind achitarea impozitului.

Dările de seamă fiscală se prezintă utilizînd, în mod obligatoriu, metode automatizate de raportare electronică conform art. 187 alin.(21) din Codul fiscal.

De reținut. Contribuabilii (persoane juridice, persoane fizice care practică activitate de întreprinzător, contribuabili care desfăşoară servicii profesionale, contribuabilii care practică activitate profesională în sectorul justiţiei și în domeniul sănătății precum și persoanele fizice care desfăşoară activităţi independente), care nu vor prezenta declarațiile pe venit pînă la 25 martie, însă impozitul pe venit a fost achitat, sunt pasibili sancționării, potrivit art.260 alin.(1) din Codul fiscal și art.3011 alin.(2) din Codul contravențional.

Important:

Vă amintim că termenul limită de achitare a impozitului pe venit pentru anul 2023, cât și pentru prima etapă a anului 2024 a impozitului pe venit în rate (art. 84 alin.(1) din Codul fiscal) este data de 25 martie 2024. Astfel, agenţii economici sunt obligaţi să achite 1/4 din:

a) suma calculată drept impozit ce urmează a fi plătit, conform prezentului titlu, pentru anul respectiv; sau

b) impozitul ce urma să fie plătit, conform prezentului titlu, pentru anul precedent.

Totodată vă prezentăm o serie de material publicate în Revista electronica Contabilsef.md legate de completarea Declarației VEN12:

- Întrebări-răspunsuri privind impozitul pe venit din activitatea de întreprinzător

- Reparația capitală a mijlocului fix ne inclus în Registrul mijloacelor fixe în scopuri fiscale

- Rezultatul fiscal din vânzarea unui mijloc fix amortizat contabil

- Reflectarea în declarația VEN12 a donației de mijloace fixe organizației religioase

- Returnarea taxei de stat în altă perioadă de gestiune. Modul de contabilizare și impozitare

- Mijloacele fixe transmise în capitalul social al altei entități: aspecte contabile și fiscale

- Regimul fiscal al donațiilor efectuate în scopuri filantropice

- Amortizarea fiscală privind cheltuielile de reparație a mijloacelor fixe arendate – unele aspecte

- Deducerea amortizării mijloacelor fixe primite cu titlu gratuit

- Pentru care mijloace fixe nu se calculează amortizarea în scopuri fiscale?

- Deductibilitatea taxelor de aderare și cotizații de membru destinate patronatelor, sindicatelor și altor asociații. Cum completăm Declarația VEN12?

- Costul de intrare a mijloacelor fixe în scopuri fiscale – explicațiile Ministerului finanțelor

- Diferențe de sumă sau diferențe de curs valutar: explicațiile Ministerului finanțelor

- Tratamentul fiscal al cheltuielilor de reparație a mijlocului fix efectuate până la darea în exploatare a acestuia

- Determinarea duratei de funcționare utilă a mijloacelor fixe exploatate anterior perioadei dobândirii

- Ieșirea mijloacelor fixe în scopuri fiscale. Exemple în cazul donației, schimb, ieșiri forțate

- Vânzarea mijloacelor fixe. Determinarea rezultatului fiscal în exemple

- Despăgubiri de asigurare primite de la asigurator: aspecte fiscale

- Declarația pe venit VEN12 în răspunsuri la întrebări.

- Declarația VEN12. Deducerea datoriilor compromise

- Plăți salariaților care nu pot fi calificate ca salarii. Ajustări în Declarația VEN12.

- Venitul obținut sub forma de dividende. Cum reflectăm în Declarația VEN12?

- Cum reflectăm în Declarația VEN12 cheltuielile efectuate pînă la momentul plății față de o persoană interdependentă?

- Pierderi din tranzacții cu persoane interdependente. Ajustări în scopuri fiscale.

- Deducerea provizioanelor în scopuri fiscale. Cum completăm în Declarația VEN12?

- Cheltuieli neconfirmate documentar – ajustări în scopuri fiscale

- Deducerea dobînzilor aferente creditelor și împrumuturilor. Exemple

Menționăm că la aplicarea conținutului din articolele susmenționate care conțin trimiteri la prevederile legale neactuale urmează de aplicat normele legale în vigoare. Totodată pentru a fi mereu informat, vă îndemnăm să vă abonați la Revista electronică Contabilsef.md, astfel primiți acces online, de pe orice dispozitiv și din orice punct al lumii la întreg conținutul exclusiv al revistei, inclusiv cel publicat anterior activării abonamentului.

Important! Totodată pentru economia de timp și simplificarea procesului de completare a declarației vă propunem spre vizionare cursurile: ”Completarea Declarației VEN12 pentru perioada fiscală 2023″ și ”Determinarea amortizării mijloacelor fixe în scopuri fiscale. Calcule și exemple”.