Stimaţi cititori, vă informăm că SFS a plasat actualizări a Bazei generalizate a practicii fiscale prin care a fost dat răspuns la următoarele întrebări:

- Cum urmează a fi depusă Declarația persoanei fizice cu privire la impozitul pe venit (Forma CET18) prin intermediul sistemului informațional „Declarație electronică”?

Serviciul „Declarație electronică” este destinat persoanelor fizice cetățeni pentru depunerea Declarației cu aplicarea semnăturii electronice sau mobile, fără ca persoana să se prezinte în cadrul direcțiilor de deservire fiscală (subdiviziunile teritoriale).

Pentru obţinerea accesului la serviciile fiscale electronice ca persoană fizică, este necesar de a parcurge procedura de autentificare pe portalul serviciilor fiscale electronice accesând Cabinetul personal al contribuabilului de pe portalul www.sfs.md, utilizând semnătura electronică. Pentru aceasta este necesar de parcurs următorii paşi:

1. De pe pagina web a SFS (www.sfs.md) accesați Cabinetul personal sau direct accesați portalul serviciilor fiscale electronice www.declaratii.fisc.md.

2. Vă autentificați pe portal prin intermediul serviciului M-Pass.

3. Alegeți tipul de semnătură electronică pe care îl dețineți.

4. Selectați tipul persoanei și anume „Persoană fizică” și accesați butonul „Setează”.

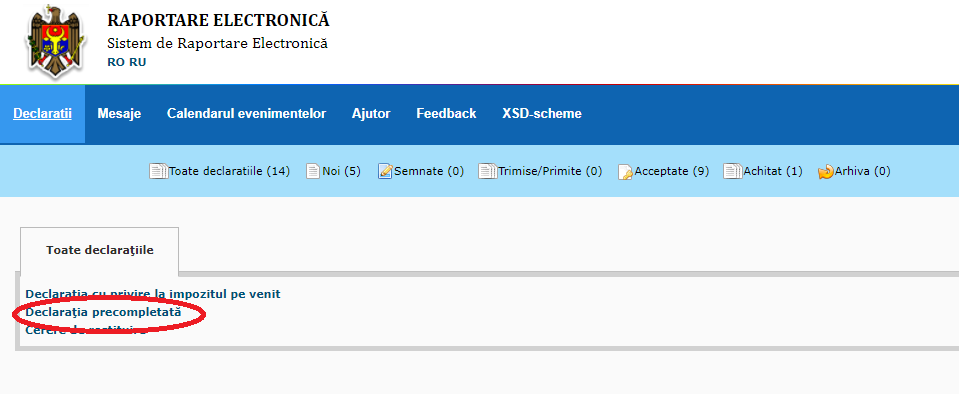

Pentru depunerea Declarației, accesăm compartimentul „Declaraţie electronică pentru persoane fizice” Pagina de start al serviciului „Declaraţia electronică” - conţine:

a) Informaţia despre utilizator;

b) Posibilitatea de a schimba limba de navigare;

c) Bara de meniu care indică la ce etapă se află declaraţia, unde aveți posibilitatea de a crea, semna și expedia declarația;

d) Modulul de căutare a declaraţiei; e) Şi opţiunea „Declaraţie nouă”.

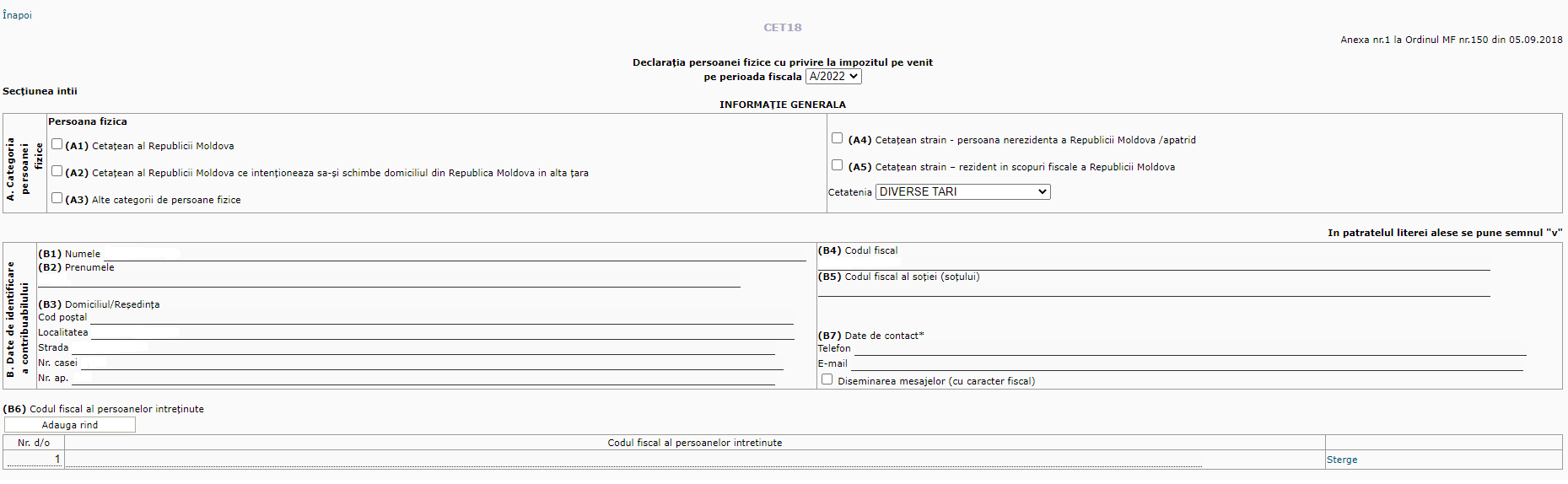

Pentru a prezenta Declarația este necesar să accesați „Declarația precompletată” sau „Declarația cu privire la impozitul pe venit”. Compartimentul „Declarația precompletată” permite generarea unei declaraţii precompletate cu datele disponibile în SIA SFS în baza informațiilor despre veniturile obținute de persoana fizică oferite de către angajatori sau plătitori de venituri. În partea de sus a Declarației este indicată perioada fiscală pentru care se depune aceasta.

În Secțiunea întâi „Informație generală” se reflectă categoria persoanei fizice care prezintă Declarația, datele de identificare a contribuabilului sunt completate în mod automat, datele de contact înscrise la poziția B7 care se completează de contribuabil sunt informații confidențiale și vor fi utilizate de SFS la necesitate, exclusiv în procesele de administrare fiscală.

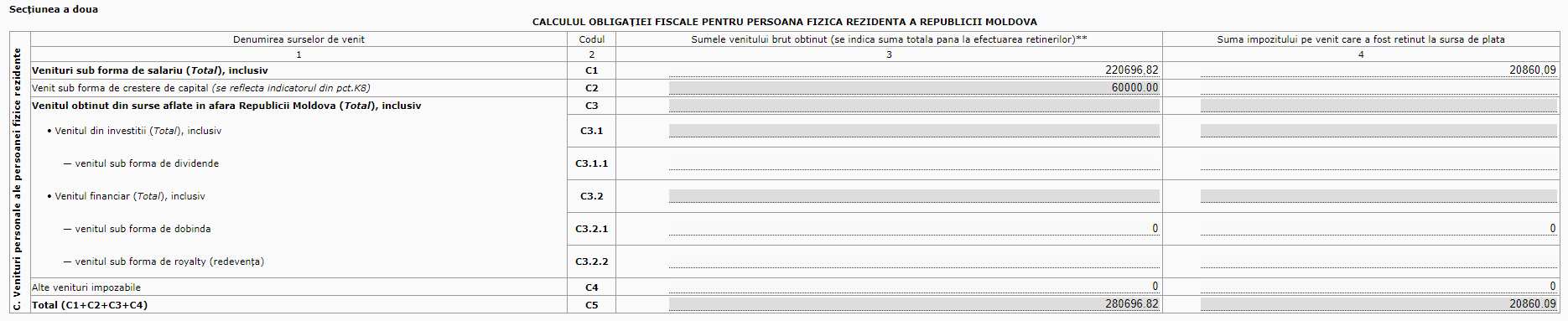

Secțiunea a doua „Calculul obligației fiscale pentru persoana fizică rezidentă” este precompletată cu toate veniturile obținute sub formă de salariu, suma impozitului pe venit reținut, deducerile, scutirile și suma obligațiilor fiscale.

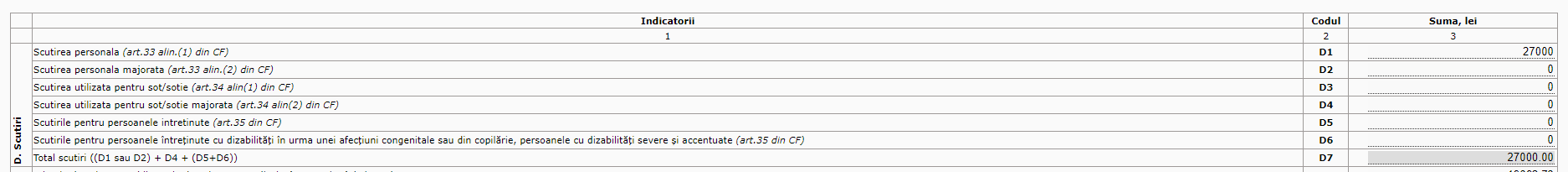

Compartimentul „Scutiri” este de asemenea precompletat în funcție de tipul scutirii la care are dreptul contribuabilul conform legislației. Scutirile reprezintă venit neimpozabil care la determinarea obligațiilor aferente impozitului pe venit se scade din suma venitului obținut de persoana fizică. Dacă scutirile au fost utilizate la locul de muncă în mărime integrală, câmpurile respective sunt precompletate în mod automat. În caz contrar prin utilizarea opțiunii de modificare a Declarației putem indica o nouă categorie de scutire sau a ne refuza în cazul nerespectării condițiilor stabilite de Codul fiscal. Suma totală a scutirilor utilizate de contribuabil se reflectă la poziția D7. Secțiunea E reflectă primele de asigurare obligatorie de asistență medicală și contribuțiile de asigurări sociale stabilite în sumă fixă și achitate în mod individual care se scad din venitul obținut pentru a determina venitul impozabil. Sumele acestora pot fi verificate în informația oferită de către angajator. La poziția DE se calculeaza suma totală a scutirilor şi deducerilor prin însumarea valorilor de la pozițiile precedente.

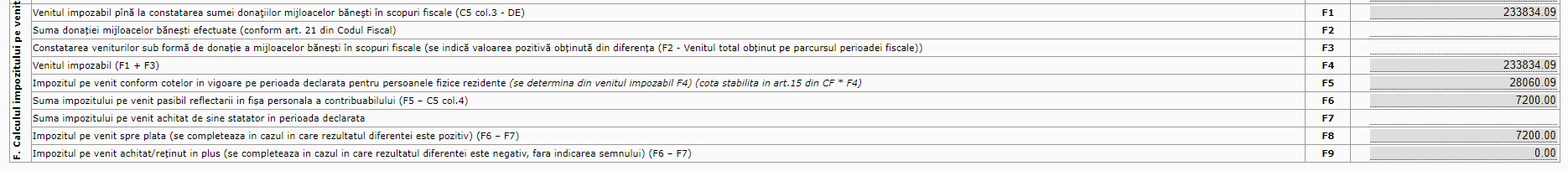

În secțiunea F „Calculul impozitului pe venit” se calculează venitul impozabil ca diferența dintre suma totală a venitului brut și suma totală a scutirilor și deducerilor la care are dreptul contribuabilul. La poziția F4 se calculează suma venitului impozabil conform cotelor în vigoare. În cazul în care persoana fizică înregistrează obligații ce necesită a fi achitată la buget, aceasta va fi indicată la poziția F8. La poziția F9 se reflectă suma impozitului reținut în plus, restituirea impozitului va putea fi realizată începând cu ziua următoare termenului stabilit la art. 83 alin. (4) lit. b) din Codul fiscal.

Secțiunea a treia „Calculul obligației fiscale pentru persoana fizică nerezidentă” este precompletată cu toate veniturile obținute sub formă de salariu diminuate cu primele de asigurare obligatorie de asistență medicală, suma impozitului pe venit reținut, veniturile sub formă de creștere de capital, dobândă, royalty, ș.a.

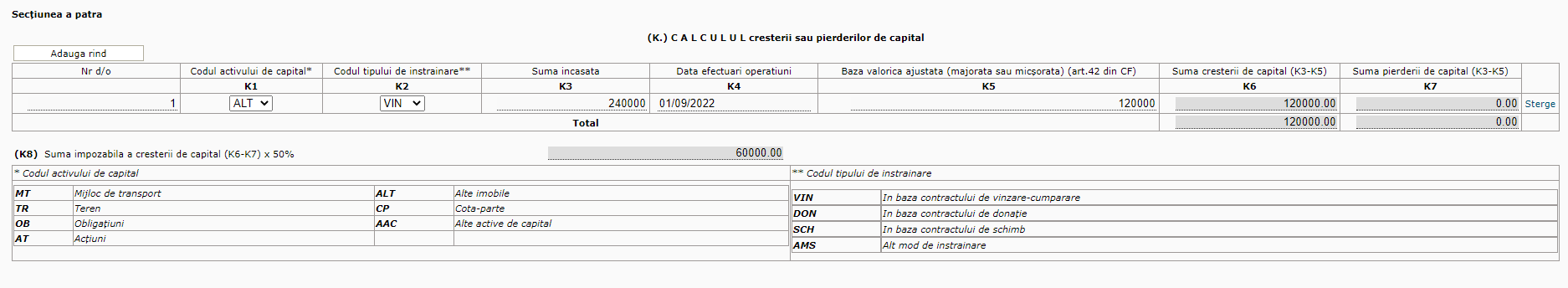

Secțiunea a patra „Calculul creșterii sau pierdirilor de capital” se completează de către contribuabil în cazul în care acesta înstrăinează active de capital. La poziţia K3 se indică suma încasată ca rezultat al înstrăinării activului de capital (art.40 alin.(2) din Codul fiscal). La poziţia K5 se indică suma bazei valorice ajustate (majorată sau micşorată), care se determină conform art.42 din Codul fiscal.La poziţia K8 se reflectă suma impozabilă a creşterii de capital, care se determină prin aplicarea coeficientului de 50% la rezultatul obţinut din diferenţa dintre indicatorii K6-K7. Valoarea în cauză urmează a fi transferată în poziţia C2 col.3.

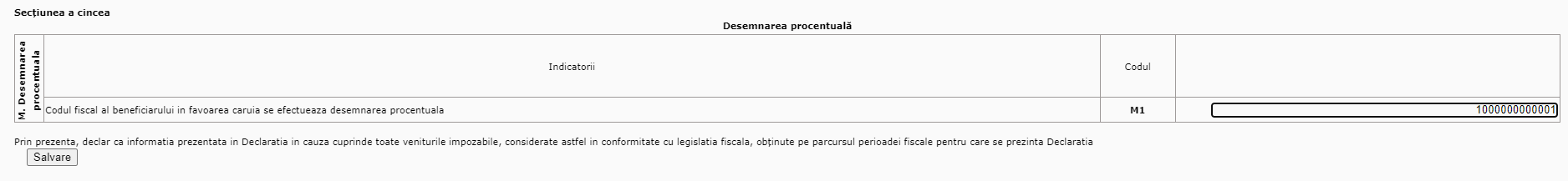

Secțiunea a cincea „Facultativă” urmează a fi completată de persoanele fizice care doresc să direcţioneze un cuantum stabilit la art.152 din Codul fiscal, 2% din suma impozitului pe venit calculat anual la buget către asociaţiile obşteşti, fundaţiile şi instituţiile private înregistrate în Republica Moldova care desfăşoară activităţi de utilitate publică. Astfel la poziția M1 se indică codul fiscal al beneficiarului în favoarea căruia se efectuează desemnarea procentuală din lista publicată anual pe pagina web asp.gov.md.

Fiind de acord cu datele precompletate din Declarație se accesează butonul „Salvare”. În cazul în care este necesar de a fi completate date suplimentare despre venituri sau scutiri, va fi necesar de bifat butonul „Modifică”.

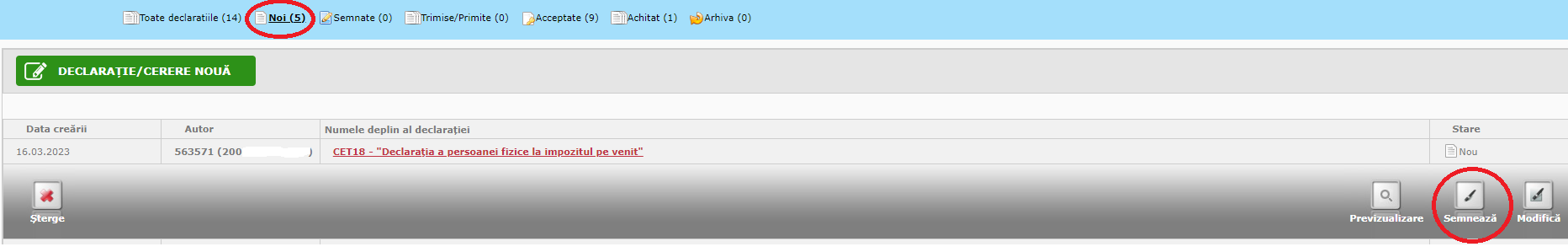

Declarația salvată se află în statutul „Noi” ea poate fi ştearsă, previzualizată, modificată sau semnată. Pentru a semna declaraţia electronică, tastăm butonul „Semnează”.

Ulterior automat vom fi redirecţionaţi în serviciul guvernamental MSign. Alegem tipul de semnătură electonică de care dispunem, şi semnăm darea de seamă.

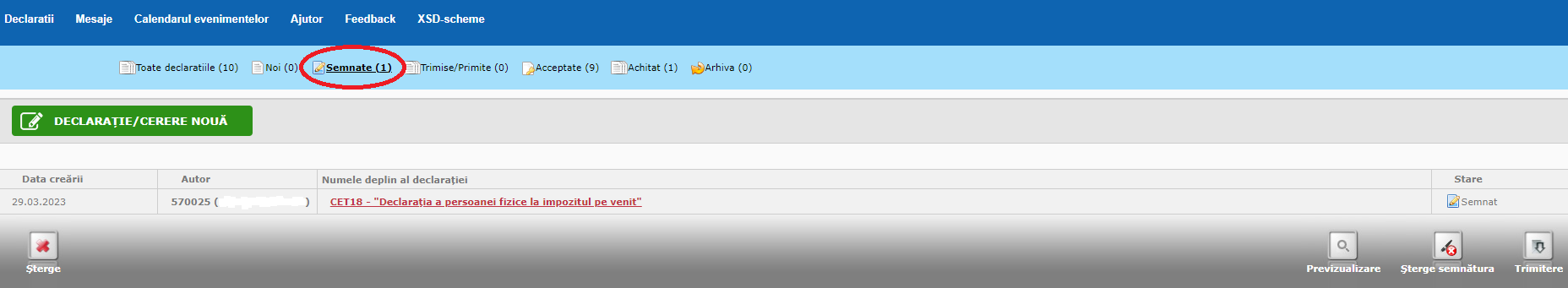

După aplicarea semnăturii, Declaraţia trece în compartimentul „Semnate” cu statutul „Semnat”.

Accesând Declaraţia, sunt disponibile următoarele opţiuni:

˗ eliminarea totală a documentului accesând Butonul „Şterge”;

˗ vizualizarea documentului - „Previzualizare”;

˗ Butonul „Şterge semnătura” - permite să ştergeţi semnătura aplicată şi Declaraţia va fi returnată în rubrica „Noi”;

˗ Butonul „ Trimitere” - permite expedierea Declaraţiei către Serviciul Fiscal de Stat.

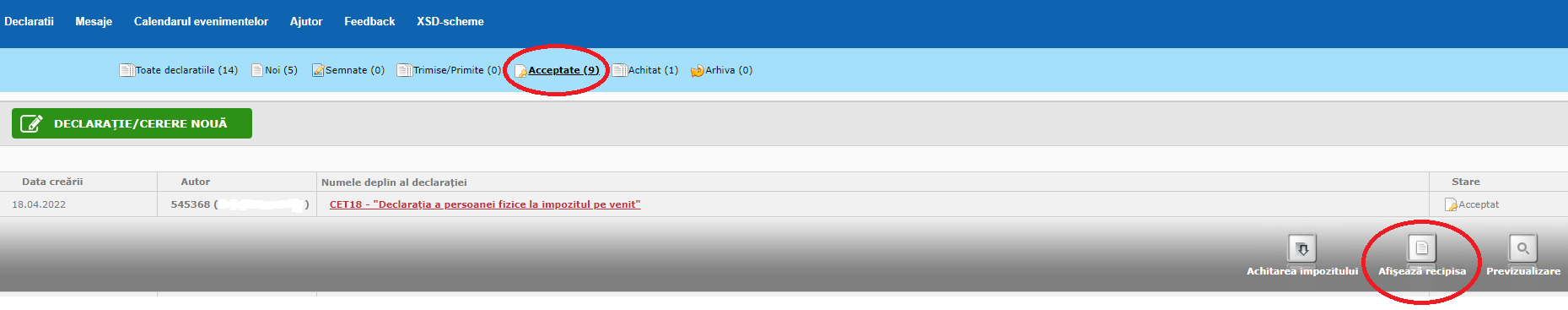

La accesarea butonului „Trimite” formularul se va regăsi în statutul „ Trimise/primite”. Formularul va trece de etapa de validare a datelor şi se va schimba statutul Declaraţiei în „Acceptat”. În statutul „Acceptat” putem vizualiza „Recipisa” - document confirmativ că Declaraţia a fost transmisă şi prezentată către Serviciul Fiscal de Stat. În caz de refuz veți primi notificare de la SFS.

Ordinul SFS nr. 164 din 18-05-2023

Notă: Vă atragem atenția asupra faptului că, pot fi efectuate actualizări ale răspunsurilor oferite de către Serviciul Fiscal de Stat, de aceea vă rugăm să consultați suplimentar răspunsurile actualizate ale bazei de date.